Sống ở Nhật bạn phải có nghĩ vụ nộp các loại tiền thuế như thuế thu nhập, thuế thị dân,… chi phí bảo hiểm để được hưởng các chính sách an sinh xã hội như bảo hiểm y tế và lương hưu. Thực tế người nước ngoài cư trú tại Nhật Bản cũng như công dân Nhật Bản đều có nghĩa vụ nộp các loại chi phí này? Đây là những khoản chi phí khá phức tạp, đòi hỏi người nộp phải mất công tìm hiểu, nhưng cũng là những loại tiền bạn không thể bỏ qua khi sống tại Nhật Bản. Trong bài viết này, chúng tôi sẽ giải thích từng loại phí cụ thể để giúp để bạn có thể hiểu rõ về nghĩa vụ nộp thuế, cũng như tránh gặp phải những rắc rối và tổn thất về tiền bạc như nộp thuế hai lần.

Những nghĩa vụ chi trả khi sinh sống tại Nhật Bản

Tiền thuế là mục bạn không thể quên khi tính toán các khoản tiền sinh hoạt phí như tiền ăn, tiền nhà, hóa đơn điện, gas,… Chắc hẳn mọi người đều biết thuế tiêu dùng là khoản tiền thường phải trả mỗi lần mua sắm; ngoài ra, những người có thu nhập còn phải nộp thêm thuế thị dân và thuế thu nhập cá nhân. Chưa hết, ngay cả những người nước ngoài một khi đã sống ở Nhật cũng phải trả các chi phí như bảo hiểm y tế, bảo hiểm lương hưu.

Nội dung dưới đây sẽ giải thích khái quát về từng loại chi phí và chi tiết các mục chi trả. Số tiền và phương thức thanh toán khác nhau tùy thuộc vào hoàn cảnh của từng cá nhân. Trong một số trường hợp, bạn có thể được miễn nộp, vì vậy hãy tìm hiểu kỹ thông tin để không bị thiệt hại quyền lợi nhé.

Thuế tiêu dùng

Thuế tiêu dùng là loại thuế rất quen thuộc mà bạn phải trả mỗi lần mua sắm. Thuế tiêu dùng được áp dụng với mọi giao dịch như trao đổi hàng hóa, sản phẩm và cung cấp dịch vụ,… Tất cả người tiêu dùng đều có nghĩa vụ chi trả loại thuế này như nhau bất kể thu nhập cao hay thấp.

Thuế tiêu dùng tăng từ 8% lên 10% kể từ tháng 10/2019, đồng thời cũng bắt đầu áp dụng việc giảm mức thuế xuống 8% đối với một số mặt hàng thiết yếu cho cuộc sống sinh hoạt như đồ ăn uống, báo chí. Các mặt hàng xa xỉ phục vụ sở thích cá nhân như rượu, thuốc lá,… và các sản phẩm y tế nằm trong hạng mục tăng thuế. Ngành dịch vụ ăn uống cũng không phải đối tượng được giảm thuế suất, nhưng nếu đặt giao hàng hoặc mua mang về thì vẫn áp dụng mức thuế 8%. Đối với việc mua đồ ở cửa hàng tiện lợi, có một số điểm bạn cần lưu ý, đó là đồ thực phẩm ngoại trừ các mặt hàng như thuốc lá, rượu bia,… thường có mức thuế là 8%, nhưng nếu bạn mua chúng và sử dụng tại khu vực trong cửa hàng thì bạn sẽ phải trả 10% thuế tiêu dùng. Mặc dù, mức chênh lệch chỉ là 2% nhưng tiền thuế tiêu dùng sẽ tăng lên khi cộng dồn qua mỗi lần mua sắm. Đây là điều bạn cần biết để giảm thiểu những khoản chi không cần thiết.

Thuế thị dân

“Thuế thị dân” là loại thuế dành cho đối tượng những người có mức thu nhập nhất định, có địa chỉ cư trú tại Nhật Bản từ thời điểm ngày 1/1 trong năm. Người nộp phải có nghĩa vụ đóng thuế trong cùng năm đó tại cơ quan hành chính thành phố/quận/huyện nơi mình đang sinh sống. Người nước ngoài cũng có nghĩa vụ nộp thuế như người Nhật Bản. Tiền thuế thị dân sẽ được tính toán dựa trên thu nhập của năm trước đó. Do đó, người nước ngoài bắt đầu làm việc năm đầu tiên tại Nhật Bản không phải nộp thuế thị dân.

Thông thường, nếu bạn là nhân viên công ty thì công ty sẽ khấu trừ trước tiền thuế từ lương và nộp thuế thay bạn (được gọi là trưng thu đặc biệt). Còn nếu bạn tự chi trả (gọi là trưng thu thông thường) thì bạn sẽ nhận được giấy yêu cầu nộp thuế với nội dung “Yêu cầu chi trả thuế thị dân” từ cơ quan hành chính thành phố/ quận/ huyện nơi bạn đang sinh sống vào khoảng tháng 6 hàng năm. Sau đó, bạn sẽ phải nộp khoản tiền được ghi trên giấy yêu cầu tại cơ quan tài chính được chỉ định.

Những nội dung cần lưu ý để không quên việc nộp thuế thị dân

・Trường hợp bạn nghỉ việc tại công ty

Nếu trước đây bạn vẫn nộp thuế thị dân theo phương thức “trưng thu đặc biệt” khấu trừ từ lương thì sau khi nghỉ việc bạn sẽ phải tự mình nộp tiền thuế theo phương thức “trưng thu thông thường”. Tuy nhiên, tùy theo quy định từng công ty, bạn có thể sẽ bị trừ tiền thuế thị dân chưa nộp vào phần tiền lương và tiền trợ cấp thôi việc để nộp luôn cho cơ quan hành chính thành phố/ quận/ huyện (được gọi là “trưng thu một lần”). Do đó, bạn cần trao đổi với công ty về việc này.

・Trường hợp bạn quyết định rời khỏi Nhật Bản

Nếu bạn không thể kịp nộp tiền thuế thị dân cho đến khi xuất cảnh khỏi Nhật Bản thì bạn phải chỉ định một người đang sống tại Nhật Bản thay bạn nộp thuế (người được ủy quyền nộp thuế), và bạn cần thông báo cho cơ quan chính quyền địa phương đang sống về việc này.

Tùy vào mức thu nhập và hoàn cảnh gia đình, tiền thuế thị dân có thể được miễn. Ngoài ra, có một số quốc gia đang kí kết Hiệp định về thuế với Nhật Bản nhằm tránh việc bị đánh thuế hai lần. Bạn có thể hỏi người phụ trách phòng một cửa tại cơ quan hành chính địa phương đang sống để biết thêm chi tiết.

Trường hợp không nộp tiền thuế thị dân theo quy định, bạn có thể không được cấp phép gia hạn thời gian lưu trú. Vì vậy, hãy luôn nhớ nộp đủ thuế đúng hạn.

Thuế thu nhập

Thuế thu nhập là loại thuế được tính dựa trên thu nhập của cá nhân. Người nước ngoài cư trú tại Nhật Bản có thu nhập khi làm việc và nhận lương tại Nhật Bản, hoặc nhận lương từ nước ngoài có nghĩa vụ phải nộp thuế. Phạm vi đối tượng của thuế thu nhập sẽ được xác định tùy theo tình trạng của người nộp thuế, như là số năm lưu trú,…

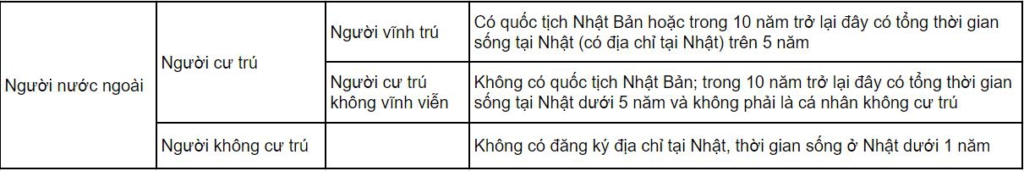

Có thể chia thành 3 đối tượng như sau

○ Phân chia theo đối tượng nộp thuế

Đối tượng không cư trú là “người không có địa chỉ thường trú nhưng có địa chỉ tạm trú ở Nhật Bản” nghĩa là Nhật Bản không phải là nơi lưu trú sinh hoạt thường xuyên, mà chỉ là nơi sinh sống trong một khoảng thời gian nhất định. Ngoài ra, cũng có trường hợp người nước ngoài có địa chỉ thường trú ở nước ngoài và họ có thể trở về nước để sinh sống. Một ví dụ điển hình của trường hợp này là người chuyển đến làm việc ở Nhật Bản với thời hạn 1 năm. Tuy nhiên, người này lại ở Nhật trên 1 năm. Vậy họ sẽ trở thành “người cư trú” thay vì là đối tượng “không cứ trú” như ban đầu kể từ thời điểm quá 1 năm.

Đối tượng nộp thuế thu nhập được phân thành các loại như dưới đây.

○ Phạm vi tính thuế thu nhập theo từng đối tượng

・Người cư trú vĩnh viễn: tính thuế đối với tất cả thu nhập nhận được ở Nhật Bản và nước ngoài

・Người cư trú không vĩnh viễn: trong các khoản thu nhập từ trong nước Nhật và thu nhập từ nước ngoài, tính thuế đối với thu nhập được trả trong nước Nhật và tiền được chuyển từ nước ngoài về Nhật

・ Người không cư trú: chỉ tính thuế đối với thu nhập phát sinh tại Nhật Bản

Ngoài ra, có nhiều cách khác nhau để khấu trừ thuế thu nhập của người nước ngoài. Bạn có thể đối chiếu trường hợp của mình với các mục dưới đây

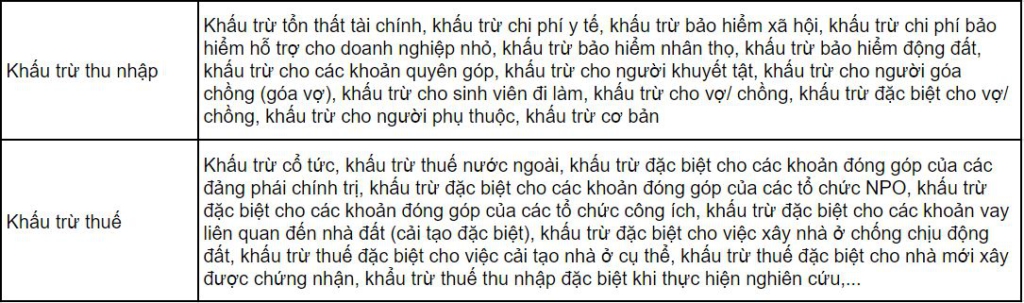

○ Khấu trừ thuế thu nhập tương tự như với người Nhật

Đầu tiên, theo nguyên tắc cơ bản, người nước ngoài là cá nhân cư trú sẽ được áp dụng các điều kiện khấu trừ giống như công dân Nhật Bản. Khấu trừ thuế thu nhập ở Nhật Bản có 2 loại là: khấu trừ thu nhập (khấu trừ số tiền tương ứng từ khoản thu nhập chịu thuế) và khấu trừ tiền thuế (khấu trừ số tiền tương ứng từ tiền thuế được tính dựa trên thu nhập). Người nước ngoài là cá nhân không cư trú chỉ được khấu trừ 3 loại là: khấu trừ tổn thất tài chính, tiền quyên góp ủng hộ và khấu trừ cơ sở. Chi tiết có thể tham khảo bảng dưới đây.

Chúng tôi sẽ giải thích rõ hơn về 2 loại khấu trừ mà người nước ngoài sống tại Nhật thường xuyên sử dụng là “khấu trừ tiền thuế đã nộp ở nước ngoài” và “khấu trừ người phụ thuộc”.

○ Các khoản khấu trừ thuế thu nhập mà người nước ngoài thường sử dụng

(1) Khấu trừ tiền thuế đã nộp ở nước ngoài

“Khấu trừ tiền thuế đã nộp ở nước ngoài” là cơ chế miễn giảm phần tiền thuế đã nộp ở nước ngoài để điều chỉnh việc đánh thuế hai lần theo hiệp định kí kết giữa Nhật Bản và nước ngoài. Đối với người nước ngoài là cá nhân cư trú, toàn bộ hoặc một phần thu nhập ở nước ngoài của họ là đối tượng chịu thuế thu nhập tại Nhật Bản. Thông thường, thu nhập này sẽ bị đánh thuế 2 lần ở cả Nhật Bản và nước ngoài. Tuy nhiên, để ngăn điều này xảy ra Nhật Bản và một số quốc gia đã kí kết hiệp định về thuế, theo đó người nước ngoài sẽ chỉ bị khấu trừ thuế ở phía Nhật Bản.

Tuy nhiên, phạm vi, giới hạn và cơ chế chuyển tiếp về việc xác nhận khấu trừ tiền thuế đã nộp ở nước ngoài có thể khác nhau tùy thuộc vào từng quốc gia. Vì vậy, bạn nên xác nhận rõ về cơ chế này với người phụ trách ở quốc gia của bạn. Người nước ngoài đến từ các quốc gia chưa kí kết hiệp định thuế không thuộc đối tượng được khấu trừ tiền thuế đã nộp ở nước ngoài nên sẽ phải nộp thuế hai lần bất kể nội dung nào.

Để được khấu trừ tiền thuế đã nộp ở nước ngoài, bạn cần điền vào những mục cần thiết trong “Chi tiết về khấu trừ tiền thuế đã nộp ở nước ngoài” của tờ khai thuế và đính kèm “Chứng từ chứng minh việc đã bị tính thuế thu nhập ở nước ngoài”. Trong phần kê khai khấu trừ, bạn sẽ phải nộp kèm khá nhiều giấy tờ và việc tính toán cũng rất phức tạp. Do đó, chúng tôi khuyên bạn nên làm việc với người tư vấn thuế (có thể mất phí) nếu bạn cảm thấy không tự tin.

▼Tham khảo: Tổng cục Thuế “Khấu trừ tiền thuế đã nộp ở nước ngoài đối với cá nhân cư trú”

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1240.htm

(2) Khấu trừ người phụ thuộc

Cũng giống như người Nhật, nếu người nộp thuế có người thân phụ thuộc là đối tượng được khấu trừ theo “Luật thuế thu nhập” thì phần thu nhập tính thuế sẽ được khấu trừ một khoản nhất định. Trường hợp này cũng được áp dụng tương tự với cả người thân phụ thuộc sống ở nước ngoài. Vì vậy, bạn hãy thu thập đủ giấy tờ cần thiết để nộp đơn xin khấu trừ người phụ thuộc nếu thuộc vào trường hợp này nhé.

※ Khấu trừ người phụ thuộc chỉ áp dụng cho người nước ngoài là cá nhân cư trú (không áp dụng cho người không cư trú).

<Đối tượng được coi là người phụ thuộc>

・ Người thân không phải vợ/chồng (quan hệ huyết thống trong vòng 6 đời và quan hệ hôn nhân trong vòng 3 đời) hoặc con (còn gọi là con nuôi) do chủ tịch tỉnh/ thành phố yêu cầu nuôi dạy hoặc người lớn tuổi được chủ tịch thành phố/ quận/ huyện yêu cầu nuôi dưỡng

※Vợ/ chồng thuộc diện “khấu trừ người phối ngẫu”

・ Người sống chung với người nộp thuế

・ Người có tổng thu nhập hàng năm dưới 380.000 yên. (Nếu chỉ tính lương là dưới 1,03 triệu yên)

・ Người làm việc chính thức trong doanh nghiệp của người khai giấy báo thuế màu xanh và chưa một lần nhận lương trong suốt 1 năm đó, hoặc không phải nhân viên chính thức của người khai giấy báo thuế màu trắng

※Chế độ giấy báo thuế màu xanh là chế độ nhận được nhiều ưu đãi về thuế. Những người có thu nhập từ bất động sản, kinh doanh hoặc từ rừng và được sự chấp thuận của Giám đốc chi cục thuế nơi nộp thuế có thể khai giấy báo thuế màu xanh. Tất cả những người còn lại là người khai giấy báo thuế màu trắng.

<Giới hạn phạm vi người phụ thuộc>

・Là người thân phụ thuộc từ 16 tuổi trở lên tính đến thời điểm ngày 31 tháng 12 của năm đó.

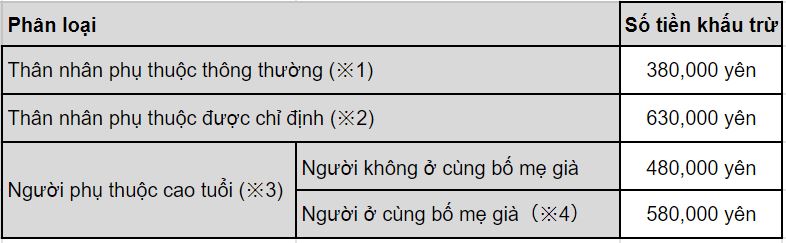

Số tiền khấu trừ người phụ thuộc

※1: “Thân nhân phụ thuộc thông thường” phải là người thân từ 16 tuổi trở lên tính đến ngày 31 tháng 12 năm đó

※2: “Thân nhân phụ thuộc được chỉ định” là người thân thuộc diện được khấu trừ phải ở trong độ tuổi từ 19 đến 23 tuổi tính đến ngày 31 tháng 12 năm đó

※3: “Người phụ thuộc cao tuổi” phải ở trong độ tuổi từ 70 tuổi trở lên tính đến ngày 31 tháng 12 năm đó;

※4: Người thân cao tuổi cùng cư trú là thân nhân phụ thuộc người cao tuổi có quan hệ huyết thống trực tiếp (bố, mẹ, ông bà,…) với người nộp thuế hoặc là vợ/chồng của người nộp thuế, và thường sống chung với người nộp thuế hoặc vợ/chồng người nộp thuế

※ 5 Đối với quy định “sống chung” của “người thân cao tuổi cùng cư trú”, nếu người đó đang sống tách biệt với người nộp thuế do phải nằm viện điều trị bệnh và cho dù thời gian tách biệt này là dài hạn, từ 1 năm trở lên thì vẫn được coi là sống chung. Tuy nhiên, nếu người đó đang ở trong viện dưỡng lão thì việc sống ở viện dưỡng lão sẽ là sống riêng.

▼Tổng cục thuế “Khấu trừ người phụ thuộc”

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm

Để được khấu trừ cho người phụ thuộc, bạn cần phải nộp Tờ khai khấu trừ người phụ thuộc (tên chính thức là “Tờ khai (biến động) về khấu trừ người phụ thuộc dành cho người có thu nhập”) vào thời điểm điều chỉnh thuế cuối năm tại nơi làm việc. Thông thường, người cần nộp giấy tờ này là nhân viên công ty hoặc công nhân viên chức, có trường hợp bao gồm cả người làm việc bán thời gian và người làm thêm. Bạn sẽ được người phụ trách ở nơi làm việc đưa cho 2 bản dùng cho phần kê khai của năm nay và năm tiếp theo, và phải điền vào cả 2 bản rồi nộp lại cho công ty. Về cách điền phiếu này, bạn nên hỏi người phụ trách ở nơi làm việc để được giải thích chi tiết.

Thông tin trong bài viết được cập nhật tại thời điểm công bố